ПДФО — це особливий федеральний податок на доходи фізичних осіб, що забезпечує регулярні і значні надходження до державного бюджету. Він сплачується практично з будь-якої з грошового прибутку, яку отримують громадяни РФ.

Податкові відрахування обов’язково повинні супроводжуватися спеціальної документацією. Так як же знадобиться заповнити в 2019 році одну з найважливіших паперів — 6-ПДФО?

Детальніше про прибутковий податок

Сплата ПДФО може проводитися 2 способами — самим громадянином або роботодавцем (податковим агентом), що складається з цим громадянином у трудових відносинах. Категорії людей, від яких закон вимагає самостійного підрахунку, внесення і декларування прибуткового податку, вказуються в ст. 228 гл. 23 Податкового кодексу РФ. Однак другий варіант, — через роботодавця, — є більш поширеним, тому зобов’язання по формуванню документації нерідко лягає саме на плечі юридичних осіб, підприємців, суб’єктів господарювання та ін. Податковим представником стає той, хто здійснює виплати на користь фізичних осіб, а також утримує з їх доходів і направляє в загальнофедеральну скарбницю певний відсоток.

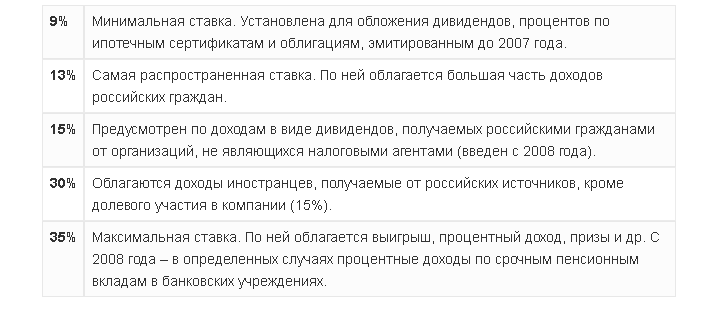

Самі ставки по ПДФО сьогодні є наступними:

Звітні форми: суть, призначення, різниця

Протягом довгого часу основними деклараційними документами виступали форми 3-ПДФО і 2-ПДФО. Перша звітна папір являє собою документ, який заповнюється самим платником податків. На кожну фізичну особу складається з однієї такої декларації в тому випадку, якщо людина, крім заробітних нарахувань, має і інші, сторонні надходження. Тут вказуються:

- прізвище, ім’я, по батькові, адреса, паспортні дані, ІПН;

- доходи, отримані як від роботодавця, так і з додаткових джерел (обов’язково законних);

- розрахунок суми прибуткового податку;

- перерахування доходів, які не підпадають під оподаткування (відповідно до ст. 217 і 217.1 гл. 23 НК РФ);

- розрахунок сум, що підлягають поверненню (т.зв. «податкові відрахування», умови для отримання яких вказуються в ст. 218-221 НК РФ).

У форму 3-ПДФО заноситься інформація за минулий календарний рік. Документ необхідно передати в відділення Федеральної Податкової служби за місцем обліку до 30 (або 31) квітня поточного року, інакше з’явиться ризик зіткнутися зі штрафними санкціями.

Якщо 3-ПДФО є повною декларацію, яку заповнюють на ім’я кожної фізичної особи, то 2-ПДФО є довідкою, яка видається виключно роботодавцем. Вона може використовуватися співробітником для підтвердження таких операцій:

- взяття кредиту або іпотеки в банку;

- оформлення візи в іноземному консульстві;

- підтвердження своєї спроможності і законослухняності в органах опіки при усиновленні дитини та ін.

Тут громадянин зможе побачити сукупний перелік тих сум, які він, по-перше, отримував від начальства (зарплата, лікарняні, відпускні, премії, а також ін.), І, по-друге, перераховував до державного бюджету як платник податків. Комплект 2-ПДФО — це основний тип щорічної звітності будь-якого роботодавця перед ФНС.

Однак в 2016 році до вже наявних документів додався і ще один — 6-ПДФО. Він схожий на 2-ПДФО, проте відмінності є в терміни здачі: якщо 2-у форму необхідно здавати щорічно, то 6-у — щоквартально, тобто 1 раз в 3 місяці. У наказі ФНС Росії від 14.10.2015 N ММВ-7-11 / [email protected] (ред. Від 17.01.2018), який буде дійсний і в 2019 році, 6-ПДФО іменується «розрахунком», а не «декларацією» або «довідкою». Введення більш «дрібного» типу звітності було направлено на посилення моніторингу за діяльністю роботодавців. Так співробітники ФНС зможуть швидше реагувати на порушення, притягати до відповідальності недбайливих начальників і, тим самим, активніше захищати інтереси платників податків.

На звичайних громадян подібна форма звітності не поширюється, — при наявності сторонніх доходів декларувати їх щоквартально не знадобиться. Тут можна застосувати наступний універсальний принцип: «той, хто платить фізичним особам, і оформляє 6-ПДФО».

терміни надання

У ч. 2 ст. 230 НК РФ сказано, що 6-ПДФО необхідно здавати «не пізніше останнього дня місяця, наступного за відповідним періодом». Ось, коли знадобиться здати документ в 2019 році:

| Звітний період | дата здачі |

| 3 місяці | Не пізніше 30 квітня |

| 6 місяців | Не пізніше 31 липня |

| 9 місяців | Не пізніше 31 жовтня |

| рік | Не пізніше 1 квітня 2020 роки (закріплено там же) |

Якщо терміни виявляться зірвані, до порушника буде застосовано штраф — 1000 рублів за кожен місяць несплати (ст. 126 п. 1.2 НК РФ). Можлива й інша санкція — блокування рахунків через 10 діб після закінчення останнього звітного дня. Відповідно до ст. 6.1 п. 7 НК РФ, період здачі документації може бути продовжений лише в тому випадку, якщо крайня дата випаде на вихідний або свято.

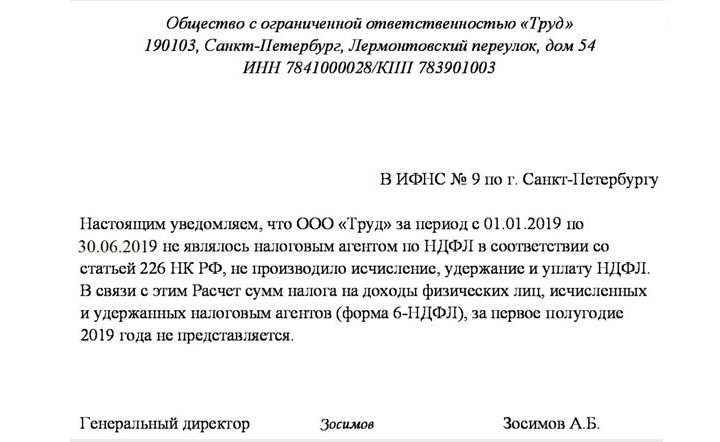

Організація може і не отримати ніяких доходів за минулий звітний період. У такій ситуації 6-ПДФО називається «нульовим». Податкового агента не знадобиться заповнювати розрахунок, однак попередити служби про відсутність надходжень, а, відповідно, і відрахувань, все ж доведеться обов’язково. Зразок листа для повідомлення органів про нульовий 6-ПДФО для 2019 року виглядає так:

як заповнити

Влада не планує змінювати правила з оформлення 6-ПДФО в 2019 році. І все ж слід досконально розібратися в порядку заповнення форми, адже співробітники ФНС категорично відмовляться приймати документ з помилками і помарками.

Порожній бланк включає в себе титульний лист і всього 1 сторінку, куди вносяться відомості про фактичні доходи та утримання на користь держави (розділи 1 і 2). Розрахунок не передбачає поіменного перерахування співробітників і вказівки будь-яких детальних даних про них.

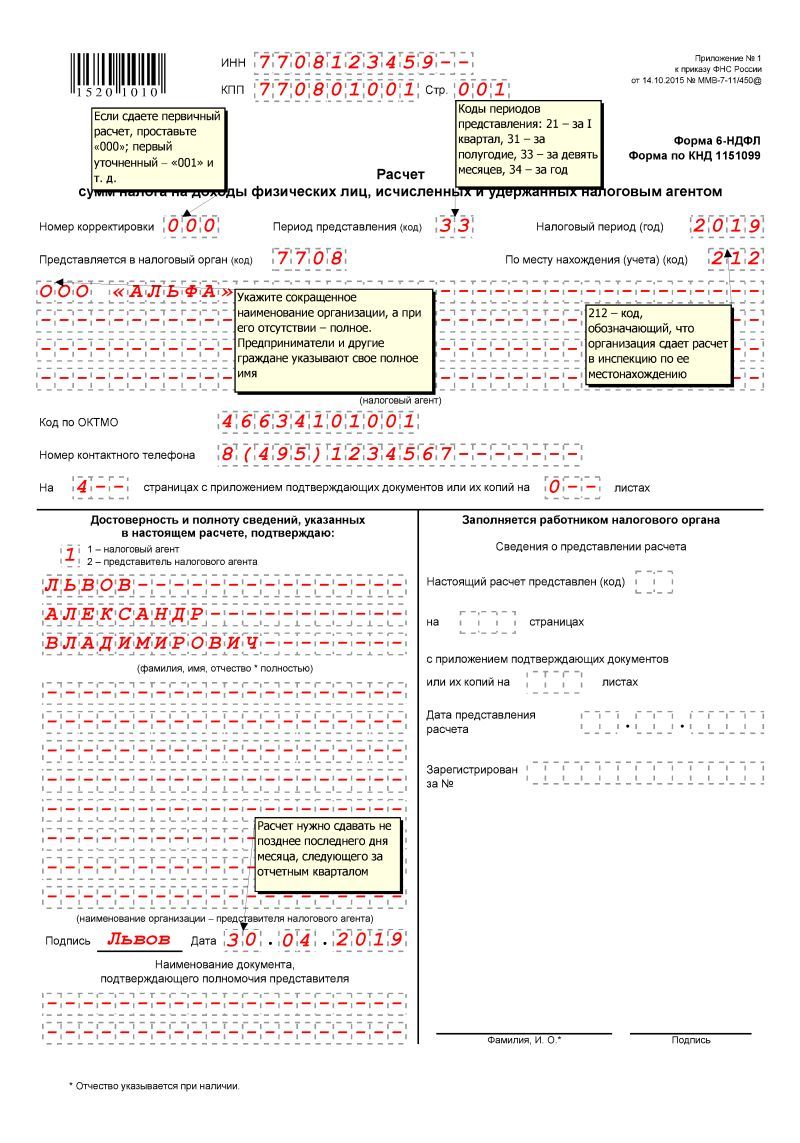

Спочатку необхідно вписати Індивідуальний номер платника податків (ІПН) і код причини постановки на облік (КПП) (в разі його відсутності в потрібному рядку ставиться прочерк).

Далі слід номер коригування, який відображає кількість бланків, поданих в цьому звітному періоді (тобто за кожні 3 місяці). Якщо в даному кварталі розрахунок подається в ФНС вперше, ставиться «000», а якщо екземпляр є доповнюючим або уточнюючим — «001», «002», «003» і т.д.

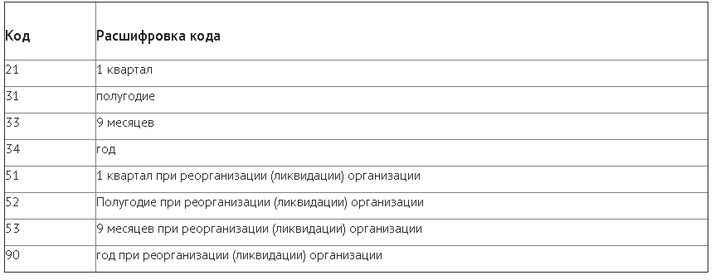

У рядку «період подання (код)» ставиться:

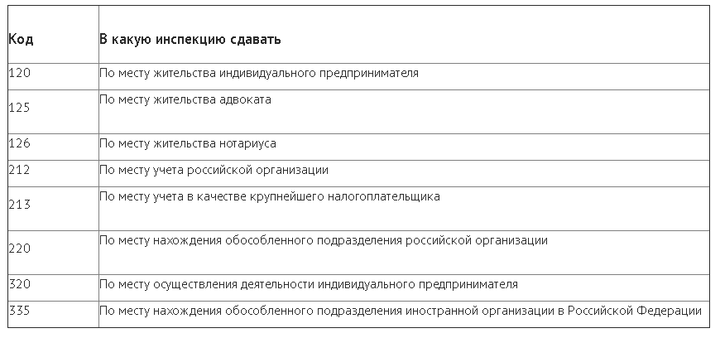

У рядку «податковий період» вказується рік підготовки та надання паперу. Код контролюючого «податкового органу» можна дізнатися на офіційному сайті ФНС. У рядок «за місцем знаходження (обліку) (код)» вписується:

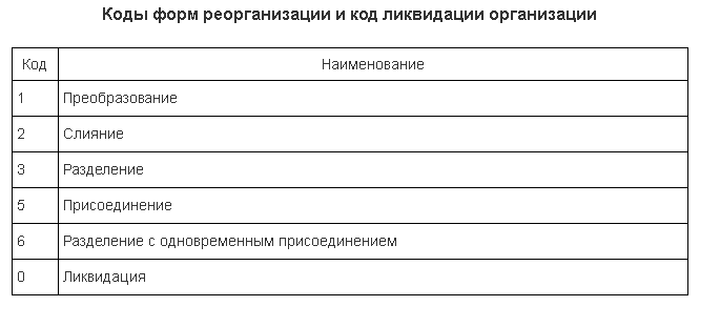

Центральні порожні рядки титульного листа заповнюються відомостями про податковий агента (це може бути або назва ЮО, або ПІБ громадянина, якщо мова йде про ІП). Якщо компанія була реорганізована, це знадобиться зазначити у відповідних рядках шляхом вказівки спеціального коду:

Якщо роботодавець займається підготовкою розрахунку особисто, то в лівому нижньому кутку він вибирає цифру «1» і заносить відомості про самого себе. Однак якщо завдання передається в руки бухгалтера, тоді працівникові слід вибрати цифру «2», а в рядку «прізвище, ім’я, по батькові повністю» вписати вже свої дані і підтвердити форму власним підписом.

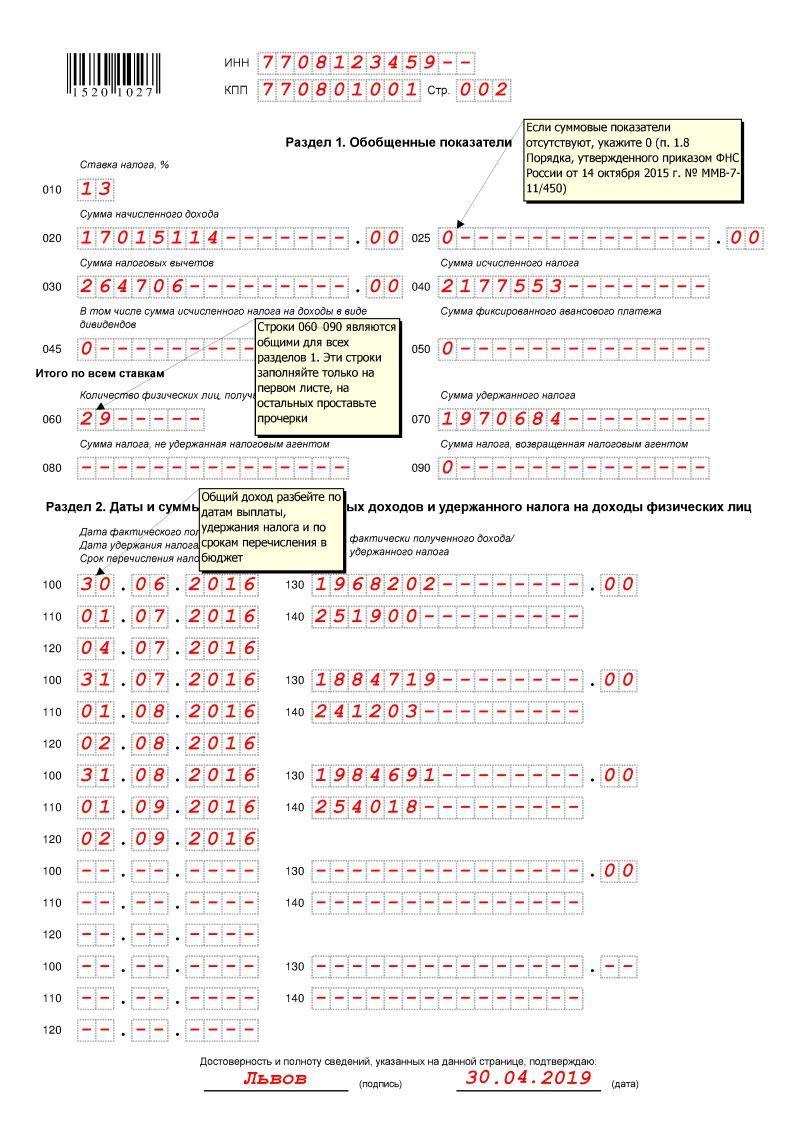

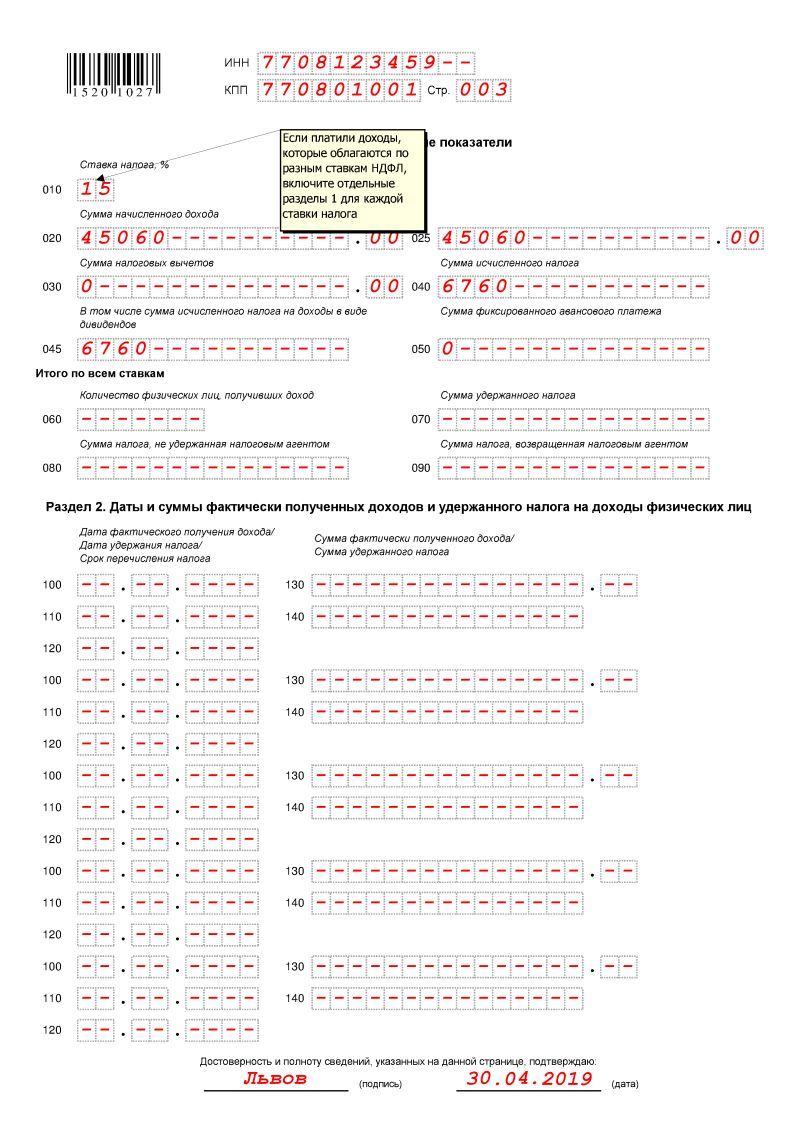

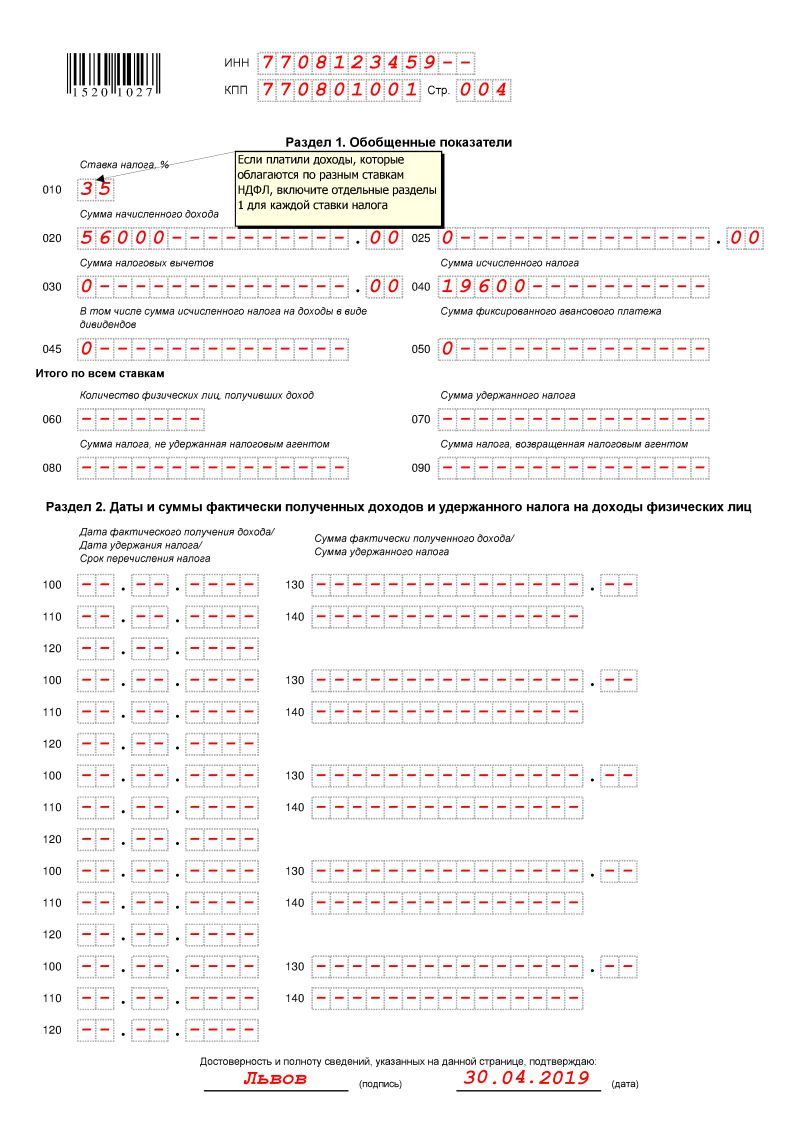

В розділ 1 вносяться загальні суми доходів і податків по відповідній процентній ставці (9%, 13% і т.д.), причому якщо ставки відрізняються, для кожної доведеться підготувати і заповнити окремі листи. У рядку 020 вказується сума нарахувань для всіх співробітників, які працюють за такою ставкою ПДФО. У рядку 025 ставиться розмір доходу у вигляді дивідендів або, за відсутності таких, прочерк. Аналогічним чином заповнюються всі залишилися рядки — аж до 090.

Це важливо! Заповнення розділу 1 проводиться по «наростаючим підсумком» з початку року. Це означає, що в документі за 2 квартал знадобиться враховувати всі значення і суми 1 кварталу, а не починати відлік виплачених зарплат і податків з нуля. У кожному новому кварталі до уваги обов’язково беруться результати попередніх місяців, починаючи з 1 січня.

Розділ 2 має календарну прив’язку, — тут потрібно буде вказати:

- Коли і в якому розмірі працівники отримали нарахування від роботодавця.

- Коли і скільки було утримано на ПДФО.

Все це знадобиться перерахувати в послідовності, відповідної дійсності (що і за чим йшло), і тільки за останній квартал. Наведена нижче таблиця допоможе вписати правильні дати в потрібні віконця (по ст. 223 НК РФ):

Особливості

6-ПДФО можна заповнювати тільки відповідно до визначених технічними вимогами. Так, якщо підприємство складається з колективу більше 25 людина, не дозволяється надавати рукописний варіант розрахунку, — це повинен бути виключно електронний формат зі шрифтом Courier New висотою 16-18 пунктів. При маленькому ж штаті допустимо і те, і інше.

Дозволено використання тільки чорних, синіх або фіолетових чорнила. Заповнення здійснюється зліва направо, починаючи з перших клітин. Осередки не залишають порожніми, — при відсутності інформації сюди вписуються прочерки. Використання коректорів не допускається.

Доходи вказуються дробовими числами — в рублях і копійках. А ось сума податків округляється за загальним математичного принципу.

Якщо філія організації має код ОКТМО, відмінний від коду головного відділення, в такому випадку знадобиться скласти окремі форми 6-ПДФО.

Нумерація сторінок — наскрізна і включає в себе титульний лист. Не можна використовувати скріпки (в т.ч. з степлера), а також друку.

приклад

Як приклад заповнення 6-ПДФО для 2019 року може використовуватися наступний розрахунок, підготовлений компанією ТОВ «АЛЬФА».